por Marco Antonio Garcia Cruz | Dic 8, 2014 | Contabilidad Electrónica

El día jueves 4 de Diciembre de 2014, el Sistema de Administración Tributaria (SAT) terminó de definir tanto las fechas como los tipos de contribuyentes que estarán obligados al uso de la Contabilidad Electrónica. Además, puntualizó los detalles pendientes en el anexo 24, Aprovechamos esta entrada en el blog para mostrárselos, Recuerden que si tienen dudas o quieren compartir algo pueden hacerlo en la sección de comentarios.

La entrada en vigor de las obligaciones para la contabilidad electrónica será gradual y de la siguiente manera:

- Las personas físicas y morales cuyos ingresos acumulables durante 2013 sean iguales o superiores a 4 millones de pesos están obligadas a presentar el catálogo de cuentas y las balanzas de comprobación de manera electrónica a partir del periodo de enero de 2015 el plazo de envió de la información será a más tardar el 3 de marzo de 2015 para personas morales y el 5 de marzo de 2015 personas físicas.

- Las personas físicas y morales cuyos ingresos acumulables durante 2013 sean menores a 4 millones de pesos están obligadas a presentar el catálogo de cuentas y las balanzas de comprobación de manera electrónica a partir del periodo de enero de 2016 deberán enviar esta información a más tardar el 3 de marzo de 2016 para personas morales y el 5 de marzo de 2016 personas físicas.

- Aquellos contribuyentes de sector primario que presentan sus declaraciones de manera semestral, personas morales con fines no lucrativos y personas físicas y morales inscritas en 2014, 2015 o 2016. Deberán presentar el catálogo de cuentas y las balanzas de comprobación de manera electrónica a partir del periodo de enero de 2016 esta información debe enviarse a más tardar el 3 de marzo de 2016 para personas morales y el 5 de marzo de 2016 personas físicas.

Cuando el Sistema de Administración Tributaria (SAT) necesite verificar información contable o la procedencia de devoluciones y compensaciones, solicitara al contribuyente la información de las pólizas contables y auxiliares, el periodo inicial para el envío de esta información es el siguiente:

- Las personas físicas y morales cuyos ingresos acumulables durante 2013 sean iguales o superiores a 4 millones de pesos deberán enviar la información correspondiente al periodo inicial de enero de 2015 el envió se realizara cuando el SAT lo solicite a partir del periodo 2015.

- Las personas físicas y morales cuyos ingresos acumulables durante 2013 sean menores a 4 millones de pesos, Aquellos contribuyentes de sector primario que presentan sus declaraciones de manera semestral, personas morales con fines no lucrativos y personas físicas y morales inscritas en 2014, 2015 o 2016. deberán enviar la información correspondiente al periodo inicial de enero de 2016 él envió se realizara cuando el SAT lo solicite a partir del periodo 2016.

Es importante señalar que el catálogo de cuentas se entrega una sola ocasión y deberá enviarse cuando exista alguna modificación, a partir de las mismas fechas de entrega de las balanzas.

El sistema de Contabilidad Microsip ya contempla estas reformas a la contabilidad electrónica convirtiéndolo en el sistema de contabilidad electrónica ideal.

Si requiere más información del sistema de Contabilidad Microsip, necesita ayuda para elegir un sistema de contabilidad electrónica adecuado para usted, o tiene dudas al respecto, recuerde que puede solicitarla en la sección de Contacto y un consultor especializado se pondrá en contacto con usted.

por Marco Antonio Garcia Cruz | Nov 26, 2014 | Contabilidad Electrónica, Microsip, Microsip Contabilidad., Sistemas Aspel, Soluciones Aspel

Cada día estamos más cerca de la entrada en vigor de la contabilidad electrónica sin embargo aún existen dudas respecto a la manera en la que debe presentarse, por esta razón aprovechamos esta entrada en el blog para esclarecer dos dudas muy comunes en la contabilidad electrónica ¿Qué es una póliza contable? Y ¿de qué manera debemos presentarlas?

¿Qué es una póliza contable?

Las pólizas contables son los documentos tanto físicos como digitales que contienen los registros contables de una o varias operaciones realizadas por una persona o una empresa. Estas pólizas se catalogan según la naturaleza de la operación que amparan, las pólizas contables más comunes son tres, Póliza de egresos, Póliza de ingresos y pólizas de diario.

- Pólizas de egreso: En este tipo de pólizas se registran los movimientos contables referentes a las erogaciones (egresos, pagos.) por parte de la entidad económica; pero debemos tener en cuenta que si la erogación se realiza por medio de un cheque, la póliza contable generada se conocerá como póliza de cheque.

- Pólizas de ingreso: Son las pólizas contables que contienen los registros contables que representan los ingresos de dinero al ente económico, por medio de estas pólizas contables registraremos todo tipo de ingreso ya sea en efectivo, trasferencia o cheque.

- Pólizas de diario: Este tipo de pólizas contables son utilizadas para registrar las operaciones que afectan la economía de la empresa, pero que no representan un flujo de efectivo para la misma.

De qué manera deben presentarse las pólizas contables digitales.

Según la fracción III de la regla I.2.8.1.6., establecida en la Quinta Resolución de Modificaciones a la Resolución Miscelánea Fiscal para 2014, los contribuyentes que estén obligados a llevar Contabilidad deberán hacerlo en sistemas electrónicos con la capacidad de generar archivos en formato XML que contengan información de las pólizas generadas como ejemplo Microsip.

¿Qué debe contener cada póliza?

- Detalle por cada transacción.

- Cada partida contendrá Cuenta contable, subcuenta y sus auxiliares.

- Debe ser posible distinguir los CFDI (Comprobante Fiscal Digital por Internet) que soporten la operación.

- Los impuestos deben poder distinguirse con las distintas tasas y cuotas, cuando deba pagar el impuesto indicar la actividad.

- Para las operaciones relacionadas con terceros debe incluirse el RFC de éste.

- Cuando el folio fiscal no pueda identificarse en las pólizas contables, el contribuyente podrá, relacionar todos los folios fiscales a través de un reporte auxiliar.

- El RFC y el monto contenido en los comprobantes que amparen dicha póliza contable.

¿Cuándo deben presentarse pólizas contables digitales?

Estas solo se presentaran cuando se requerida la información contable sobre las pólizas dentro del ejercicio de facultades de comprobación, o cuando se solicite como requisito en la presentación de solicitudes de devolución o compensación, en estos casos el contribuyente estará obligado a entregar a la autoridad fiscal el archivo electrónico que contenga las pólizas contables. A diferencia de un CFDI estas pólizas no deben ser timbradas solo exportadas a un archivo XML.

Si aún no cuenta con un sistema de contabilidad Electrónica o necesita ayuda para sacar el máximo provecho a su sistema, póngase en contacto con nosotros y un consultor especializado en contabilidad electrónica le ayudara a resolver sus dudas.

O si tiene algún comentario o duda puede dejarlo en la sección de comentarios.

por Marco Antonio Garcia Cruz | Ene 13, 2014 | Facturación electrónica

Con el uso de la Facturación electrónica con el esquema de facturación CFDI, el proceso de cancelación de las facturas cambia ahora es responsabilidad del contribuyente que emitió la factura electrónica CFDI notificar o realizar el proceso de cancelación ante el Servicio de Administración Tributaria (SAT) aprovechamos esta entrada en el Blog para mostrar el proceso de cancelación de una factura electrónica CFDI.

¿Como cancelar una factura electrónica CFDI?

Para cancelar una factura electrónica CFDI el contribuyente debe contar con un certificado de sello digital, este es necesario para firmar la solicitud de cancelación por internet. El procedimiento para cancelar una factura electrónica CFDI será el siguiente:

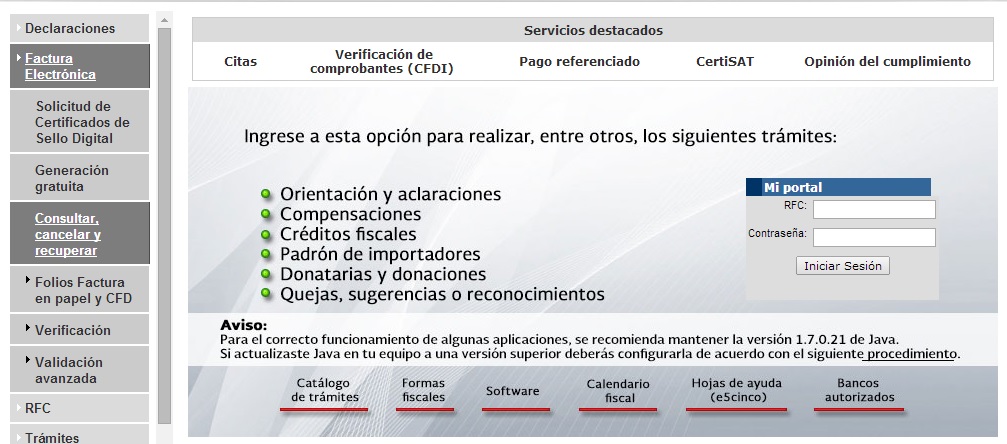

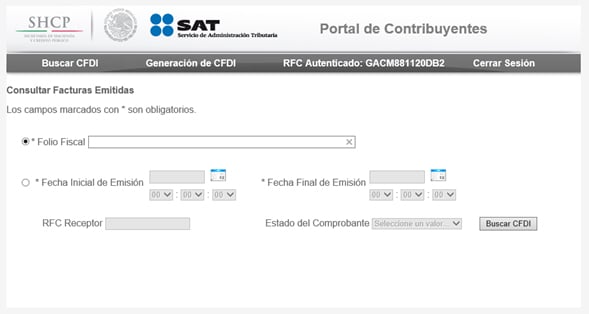

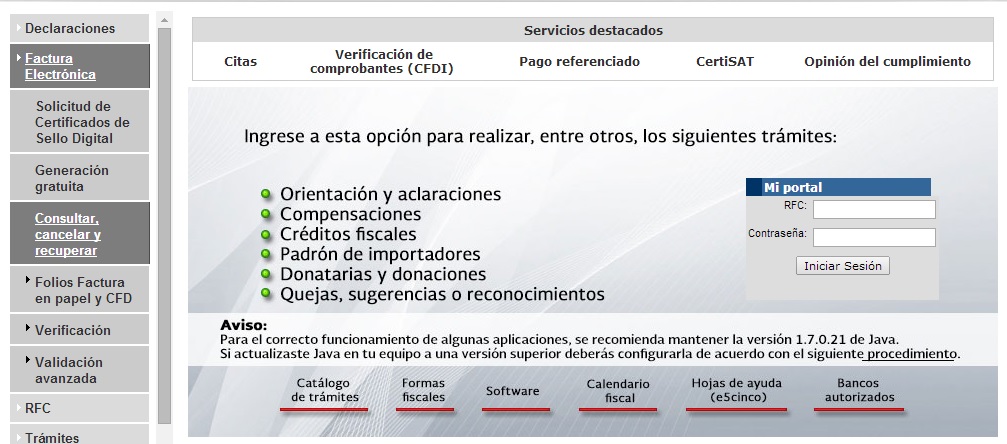

1. De clic en consulta, cancela y recupera facturas electrónicas. O ingresa al portal de contribuyentes.

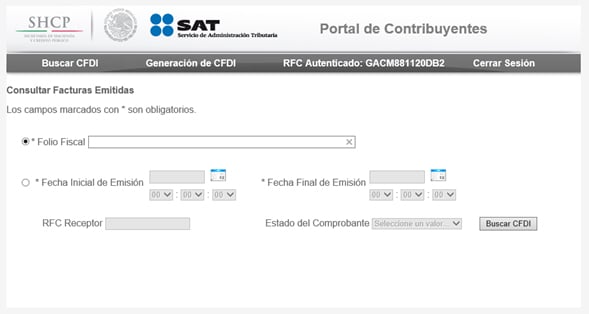

2. Ingrese al portal de contribuyentes recuerde que puede hacerlo por medio de su FIEL o usando su RFC y su contraseña.

3. Seleccione la opción deseada.

Para consultar sus facturas emitidas y poder cancelarlas seleccione Consultar facturas emitidas.

Para consultar la validez de las facturas que ha recibido seleccione consultar facturas recibidas.

4. Para buscar una factura emitida puede hacerlo de 3 maneras distintas.

Ingresando el folio fiscal de la factura emitida.

Buscar por medio de un periodo de fechas de emisión.

O ingresando el RFC del receptor de la factura electrónica CFDI.

tras proporcionar los parámetros de búsqueda de click en el botón Buscar CFDI.

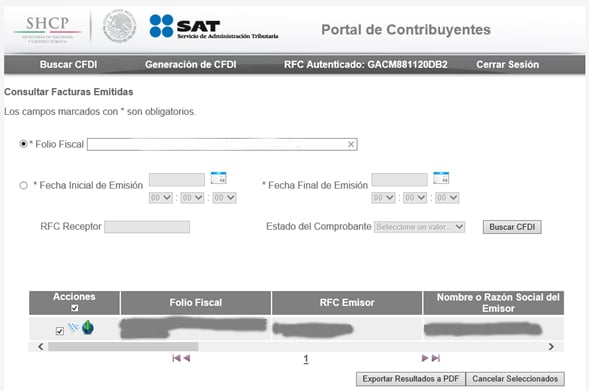

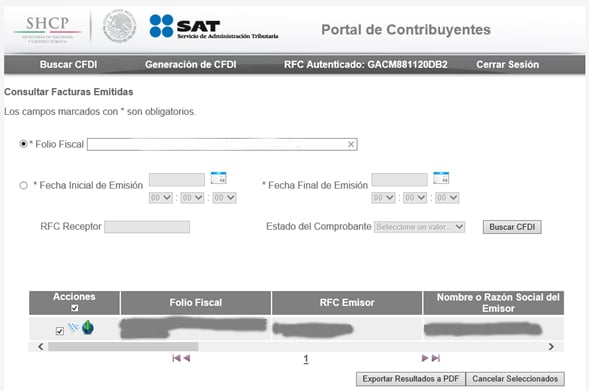

5. Tras realizar la búsqueda seleccione el CFDI a cancelar y de click en el botón cancelar seleccionados.

6. Tras dar click en el botón cancelar seleccionados le solicitara los archivos .cer y .key además de su contraseña de clave privada de su CSD o su FIEL

7. Si los datos ingresados fueron correctos, vera una pantalla como esta, confirmando su cancelación.

Recuperar acuse de cancelación

Si la factura electrónica CFDI que el contribuyente ha encontrado esta previamente cancelado, entonces tiene la posibilidad de recuperar el acuse de cancelación solo tiene que dar clic en el icono “Recuperar acuse de cancelación” en la pantalla de consulta.

Si aún no está facturando electrónicamente o necesita ayuda para comenzar a facturar electrónicamente puede contactarnos y un consultor especializado le ayudara con sus dudas.

por Marco Antonio Garcia Cruz | Ene 11, 2013 | Facturación electrónica

Para esta tercer entrada resolveremos algunas de las principales dudas sobre la facturación electrónica en nuestra entrada anterior resolvimos las dudas relacionadas a Emisión de Facturas Electrónicas.

En esta entrada resolveremos las dudas relacionadas a la Recepción de Facturas Electrónicas entre las que podemos encontrar las siguientes:

Recepción de Facturas Electrónicas

Al recibir un archivo XML de una factura electrónica ¿Qué debo hacer con el?

Según las disposiciones arrojadas por el SAT debe hacer lo siguiente:

- Primeramente debe verificar la autenticidad de la factura.

- Anexar las facturas recibidas a las pólizas correspondientes.

- Almacenarlos por 5 años en medios magnéticos, ópticos o de cualquier otra tecnología además de relacionarlas y contabilizarlas en sistemas informáticos de consulta como Contabilidad Microsip, Aspel COI o Contpaq i contabilidad.

¿Cómo puedo verificar la valides de una factura electrónica?

Por medio del portal SAT en donde se provee un servicio de validación de facturación electrónica.

¿De qué manera debo relacionar mis facturas a la contabilidad?

- Debe llevar la contabilidad por medios digitales por medio de software como Contabilidad Microsip, Aspel COI o Contpaq i contabilidad.

- Anexar el XML a las pólizas correspondientes.

- Anexar el XML en las compras.

- Debe verificar que no se duplique ningún documento.

Estas son algunas de las principales dudas respecto a la recepción de facturas electrónicas recuerde que si tiene dudas puede contactarnos o dejarlas en la sección de preguntas.

Solicite un análisis de su negocio sin costo de click aquí y contáctenos.

por Marco Antonio Garcia Cruz | Ene 10, 2013 | Estrategias comerciales.

ERP son las siglas para enterprise resource planning o Planeación de los recursos administrativos, estos sistemas integran y automatizan muchas de las practicas asociadas a los aspectos productivos y operativos de una empresa. Estas van desde la planeación, manufactura, ventas y finanzas.

Caracterizticas de un ERP

- Sistema modular: sistemas ERP como Microsip, Aspel o Contpaq están compuestos por diferentes módulos estos a pesar de instalarse por separado interactúan entre si permitiendo el flujo de información entre ellos.

- Base de datos única: Todo el sistema comparte una base de datos en la que se almacena toda la información de la empresa.

- Adaptables: En vista de que cada empresa es diferente tiene necesidades dferentes y requiere soluciones diferentes. Esto ha llevado a la necesidad d hacer del ERP una herramienta adaptable a las necesidades reales de cada empresa.

- Ingreso de datos unificado: Solo se requiere introducir una vez la información en el sistema y esta estará disponible para cada módulo instalado.

Razones para implementar un ERP en su empresa.

Si s empresa aún no cuenta con un sistema ERP como Microsip, Aspel o Contpaq las tres razones que le mostraremos lo harán considerarlo ya que estas influyen directamente en la competitividad el control y la integración de información en su empresa.

- Control: Cuando se divide la información de la empresa en diferentes departamentos es muy fácil perder el control por lo tanto requieren de una solución que integre y organice la información de manera accesible.

- Integración: Dentro de la empresa es importante la integración entre el Back office y el Front office, es decir las actividades internas y las dirigidas al público.

- Competitividad: Si el ERP es implementado correctamente nos permitirá optimizar las actividades de sectores específicos de la empresa. Al incrementar nuestra productividad mejoramos nuestros servicios y eso por si solo es una ventaja respecto a nuestros competidores.

Por esta razón si está interesado en implementar una solución ERP o quiere sacarle mayor partido a su sistema actual póngase en contacto con nosotros y lo ayudaremos con gusto.

Solicite un análisis de su negocio sin costo de click aquí y contáctenos.